Klientide hindamine RFM (recency, frequency, monetary) meetodil.

Autor: Mihkel Nugis; BCS Itera konsultant-arendaja

Tõsiasi et 80% firma müügist rajaneb 20% klientidel on tunnetuslikult selge ka firma juhile, kes võib mitte midagi kuulnud olla Pareto printsiibist. Kuna ettevõtte käekäik on suuresti sõltuvuses väikesest osast meie parimatest klientidest, siis on väga tähtis tunda sellesse rühma kuuluvaid kliente.

Hiljuti potsatas mulle postkasti e-kiri pakkumisega ühel soliidselt kaubamajalt, mis rõõmsalt kuulutas, et üleilmse kleidikandmise päeva puhul on kõik kleidid 20% soodsamad. Kuna meesterahvana ei ole ma ilmselgelt antud kampaania sihtgrupp, siis rändas see kiri teiste samalaadsete saatust jagades otse prügikasti. Iseenesest ei ole sellised otsepostitusega meilid ju midagi erilist ja ma täiesti mõistan nende kampaaniate tegijate motiive haarata nii suurt ostjaskonda kui võimalik. Ma ei ole turundus inimene ja tavalise tarbijana ning äritarkvara tundva inimesena paneb mind imestama, miks ei taheta ära kasutada seda aastate jooksul kogutud varandust, väärt infot oma klientide kohta, et astuda mõni samm edasi ja muuta kas või need samad otsepostitused vähegi isikupärasemaks, pakkudes midagi, millest ma suure tõenäosusega tõesti huvitatud olen. Selleks tuleb analüüsida oma kliente. Alljärgnev on üks võimalik meetod, millest saaks alustada.

RFM meetodika

Enne aga, kui hakata uurima oma topp klientide käitumist ja harjumusi on vajadus need kliendid ära tuvastada. Siinkohal tuleb abiks üsna lihtne turunduses kasutatav tööriist – RFM analüüs.

RFM analüüs kasutab müügi tehingute ajaloo andmeid, et jagada kliendid segmentidesse nende ostukäitumise alusel. Selle tulemusena tekivad meil rühmad, millest ühed määravad ära väärtuslikumad kliendid ja teised vähem väärtuslikumad.

RFM metoodika põhialuseks on kolm lihtsat eeldust:

- Kliendid, kes on sooritanud ostu hiljuti on suurema tõenäosusega valmis ostma uuesti teie juurest, kui need kes on ostnud juba mõnda aega tagasi.

- Kliendid, kes ostavad tihti ostavad tõenäolisemalt uuesti, kui need kelle ostud on olnud harvad.

- Kliendid, kes on kulutanud rohkem on valmis seda tegema meelsamini ka hiljem, võrreldes nendega, kes kulutavad vähem.

Need kolm printsiipi annavadki RFM meetodi nimetusele selgituse –

Recency (hiljutine), Frequency (sagedus), Monetary (rahaline)

Nende kolme tunnuse järjekord definitsioonis määrab ühtlasi ka nende tähtsusaste.

Selle järgi on tähtsaim faktor see, millal klient viimati ostu sooritas (Recency). Selgitus on siin arusaadav, mida rohkem aega on möödunud viimasest ostust, seda väiksemaks muutub võimalus, et see klient üldse tagasi pöördub. Kui teie hea klient ei osta enam nii tihti kui varem või kui ta ei kuluta enam nii palju, kui ennist, siis seda on võimalik veel parandada. Aga kui parimad kliendid loobuvad teie teenustest, siis see on juba suur probleem ettevõttele.

Frequency faktor aitab eristada püsikliendid uutest klientidest. Kui Frequency on madal, siis see tähendab et klient on juhukülastaja või ta on alles äsja teid avastanud (kui samaaegselt on ka Recency väike). See kui palju klient kulutab rahaliselt keskmiselt iga ostuga või kokku mingis perioodis määrab lõpuks ära kliendi rahalise väärtuse. Selle mõõdiku annab meile Monetary faktor.

RFM mõõtmine.

Meie ülesanne on arvutada iga üksiku kliendi tarvis kolm arvulist suurust

- Viimase külastuse kuupäev

- Müügitehingute arv perioodis (tavaliselt aasta)

- Summaarne müügikäive või müügitehingu keskmine väärtus perioodis. Müügikäibe võib asendada kasumiga.

Seejärel jagame arvutatud mõõdikud kategooriatesse. Iga faktori tarvis võime luua 3 kuni 5 kategooriat, sõltuvalt, kui detailselt soovime kliente eristada. Näiteks kui otsustame, et 3 kategooriat on piisav, siis saame kokku 27 erinevat kombinatsiooni mis tähendab, et meie kliendid on jagatud skaalas, mis koosneb 27 segmendist alates tunnusest ’333’ kuni ’111’. Segmenti ’333’ kuuluvad meie kõige-kõigemad kliendid: külastavad tihti, jätavad kõige rohkem raha maha ja külastasid alles hiljuti.

RFM meetodi üks plusse on see, et algandmed selle meetodi rakendamiseks on meil olemas: me ei vaja oma majandustarkvaralt ühegi uue mõõdiku salvestamist. Kõik mis meil on tarvis on müügitehingute ajaloost vaid välja võtta tabel, kus on olemas järgmised veerud:

| Tehingu kuupäev | Kliendi kood – nimi | Müügikäive (kasum) |

Loomulikult tuleb kasuks, kui iga müügitehingu puhul on võimalik tuvastada konkreetne klient. Kliendikaartide rakendamine jaekaubanduses aitab meil oluliselt parandada RFM analüüsiks kasuliku andmete hulka. Veebipoodide puhul piisab kui ostu sooritanud omavad isiklikku kasutajakontod, et vähendada anonüümsete müükide osakaalu.

Jaekaubanduses võib tehingute arv olla küllaltki suur. Isegi kui piirdume vaid viimase 12 kuu müügikannetega võib selline tabel sisaldada miljoneid ridu. Kui meil on kasutada andmete analüüsiks Excel, siis on läheb meil vaja lisavahendeid, mis laiendavad Exceli kasutatavust suurte andmehulkadega ümber käimisel. Ma pean siin silmas PowerPivot nimelist Exceli laiendust. PowerPivoti kohta oleme kirjutanud oma eelmistes numbrites ja selle kohta leiab ka internetist infot nii siinkohal ei peatuks sellel rohkem.

Recency mõõtmiseks tuleb meil fakti tabelist välja võtta iga kliendi viimase külastuse kuupäev, arvutada see ümber päevade arvuks alates päringu koostamise kuupäevast tagasi arvutatult ja koostada sellest tabel mis on reastatud viimasest külastusest möödunud päevade arvu järgi kasvavasse järjekorda. Nüüd saame määrata igale kliendile tema Recency väärtuseks 3, 2 või 1. Me võime ise kehtestada reegli, mille järgi need segmendid ära defineeritakse. Näiteks saavad Recency väärtuseks 3 need kliendid, kellega on tehtud viimane tehing mitte hijem kui kaks kuud tagasi. Teise segmenti jäävad kliendid kelle viimasest tehingust on möödunud 2- 6 kuud ja kõik ülejäänud jäävad segmenti väärtusega 1. Aga võime ka lihtsalt anda oma tabeli esimesele kolmandikule väärtuse 3, teise kolmandiku kliendid on 2 ja viimane kolmandik 1 segmendis. See, kuidas me segmenteerime ühe faktori piires vajab tihti andmete sügavamat analüüsi ja sõltub äri iseloomust. Võimalik et tuleb katsetada mitmeid variante, et leida sobivaim segmenteerimise reegel.

Frequency leiame, kui loendame iga kliendi kohta ridade arvu meie faktitabelis, mis siis on külastuste arv. Jällegi reastamine selle tabeli külastuskordade järgi seekord kahanevas järjekorras ja esimene kolmandik selle nimekirja klienditest ongi meil kliendid segmendist väärtusega 3, teine kolmandik on segment 2 ja kolmas on 1.

Monetary mõõdiku järgi segmentideks jaotamiseks peame iga kliendi käibe kokku liitma ja käituma analoogiliselt ülaltooduga, et saada ka selle faktori jaoks klientidele faktori väärtused 3, 2 ja 1.

Sellega oleme saavutanud, et iga meie müügibaasis olev klient, kes on viimase 12 kuu jooksul meid külastanud, omab FRM tunnust, mis koosneb kolmest numbrist. Kokku oleme jaganud nad 27 erinevasse segmenti.

RFM analüüs

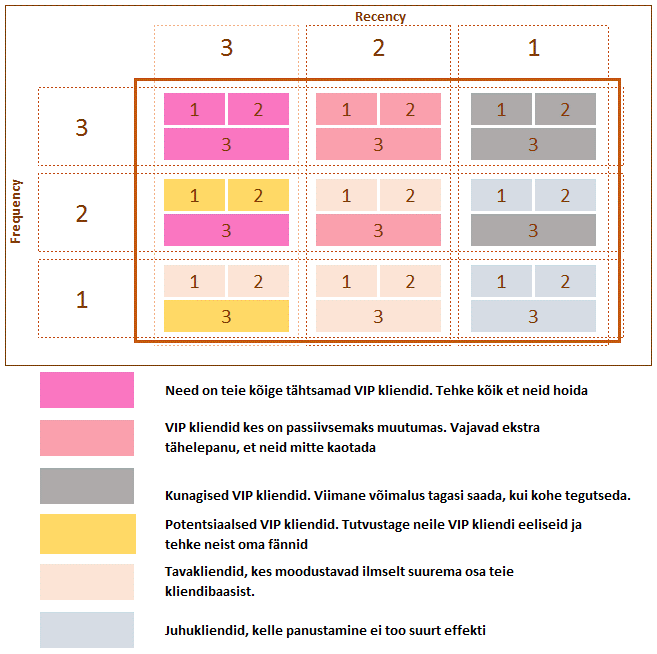

Järgnev diagramm annab klientide FRM maatriksist ülevaate.

Selle diagrammil on kujutatud numbritega 3, 2, 1 ülevalt alla Frequency järgi segmendid. Ülemisse ritta ’3’ satuvad kliendid, kelle külastustihedus on kõige suurem ja vastavalt alumises reas on need, kellega on tehtud 1-2 tehingut. Veerud omakorda määravad ära Recency faktori jaotuse. Vaskpoolseimas tulbas on kliendid, kellega on tehingud tehtud hiljuti, paremasse veergu jäävad kliendid, kelle viimasest ostust on möödunud mitu kuud kuni aasta. Veeru ja rea ristumiskoht on omakorda jagatud kolmeks osaks Monetary jaotuse eristamiseks. ’1’ lahtrisse satuvad väikese rahalise panusega kliendid ja ’3’ on need kes on kulutanud rohkem raha. Iga lahter sellel diagrammil omab tausta värvi ja allpool on vastava värvi järgi mõned vihjed kuidas lahti seletada, mis isemooluga kliendid meil selles segmendis asuvad .

Nüüd kus kliendid on jaotatud erinevatesse segmentidesse, saame mitmekesistada turundustegevust, fokusseerides erinevad aktiviteedid erinevate kliendi rühmade lõikes. Sobivate analüütiliste vahendite kasutamisel võime analüüsida müügitulemusi FRM segmentide lõikes.

Vaatame ühte näidet elust võetud reaalse kaubandusega tegeleva ettevõtte baasil. Firma omab mitut poodi üle Eesti, lisaks veebi pood. Klientideks on nii eraisikud kui äriettevõtted. Kliente on läbi aegade kogunenud üle 100 tuhande. Aastane tehingute arv ületab miljoni väljastatud arve.

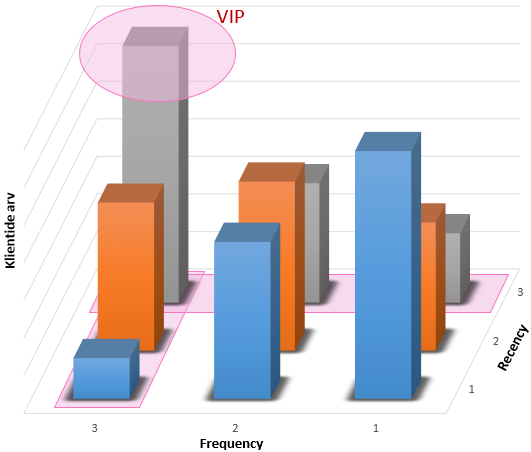

Järgnev diagramm näitab klientide jaotust Recency–Frequency skaalal (Monetary oleme meelega välja jätnud et pilt väga kirjuks ei läheks):

Tulp diagrammis tulpade kõrgus kujutab klientide arvu. Esiteljel on Frequency faktori segmendid. Selle järgi on kõige vasakpoolsemas ääres kliendid, kellega on tehtud enim tehinguid viimasel 12 kuul. Külgteljele on laotatud Recency faktori segmendid, neist tagumine rida on väärtusega ’3’, mis tähendab, et nende klientide müügid on kõige värskemad. Seal kus Frequency ’3’ ja Recency ’3’ lõikuvad leiame selle firma nn VIP kliendid.

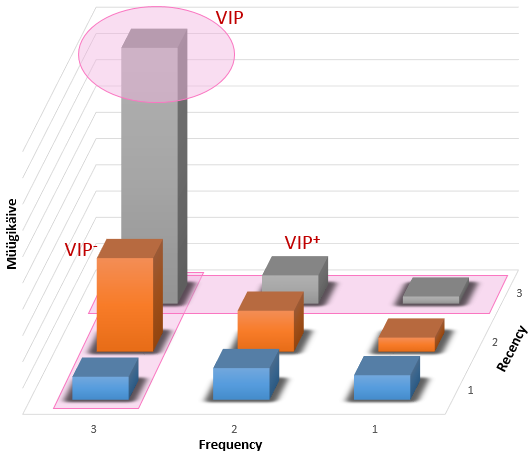

Samal graafikul vahetame klientide arvu müügikäibega, ja saame sellise pildi:

Kahe diagrammi võrdlus näitab ilmekalt, kui oluline on VIP klientide baas selles firmas. Antud näites annavad nad ilmselgelt lõviosa kogu firma käibest (tagumine vasakpoolseim segment) Arvulistes suurustes tuleb välja, et selle klassifikatsiooni järgi VIP kliendid moodustavad kogu kliendibaasist 16%, samas annavad nad ligi 50% rahalisest käibest.

Mis veel seda graafikut vaadeldes silma hakkab, on see et need kliendid, kes on kunagi olnud samuti VIP staatuses, aga nüüd on jäänud passiivsemaks (VIP– –ga tulp graafikus, kliendid kelle müügitehingute sagedus on kõrge, kes ei ole mõnda aega enam ühtki ostu sooritanud) moodustavad üsna olulise osa müügist. Samas potentsiaalsed tulevased VIP kliendid (VIP+ –ga tulp graafikus) ei ole sugugi nii kõrge. Seega oleks õige aeg suunata järgmine trundustegevus VIP– klientidele, et ärgitada nende aktiivsust ja sellega tuua need tagasi.

Peab arvestama et toodud pildid on hetke seisu kajastavad. Kui sedalaadi FRM analüüsi viia läbi piisava regulaarsusega, siis muutused kliendibaasi jaotuses annavad parema pildi kliendiportfelli dünaamikast ja samuti saab teha järeldusi marketingi tegevuse effektiivsusest.

Olles oma klientuuri RFM meetodil ära klassifitseerinud, saame edaspidi analüüsida, mille poolest erineb ühe segmendi ostuharjumused teise segmendi omadest ja see võib anda vihje mida peaksime muutma, et tuua rohkem oma kliente sellesse segmenti, mis on meie jaoks kõige kasumlikumad.